Основы маркетинговой деятельности кредитно-финансовой организации на конкурентных рынках. Анализ маркетинговой деятельности Абаканского отделения № 8602 Сбербанка России. Маркетинговое исследование удовлетворенности потребителей банковских услуг.

|

Чтобы скачать работу бесплатно нужно вступить в нашу группу ВКонтакте . Просто кликните по кнопке ниже. Кстати, в нашей группе мы бесплатно помогаем с написанием учебных работ. Через несколько секунд после проверки подписки появится ссылка на продолжение загрузки работы. |

|

| Бесплатная оценка | |

| Повысить оригинальность данной работы. Обход Антиплагиата. | |

|

РЕФ-Мастер

- уникальная программа для самостоятельного написания рефератов, курсовых, контрольных и дипломных работ. При помощи РЕФ-Мастера можно легко и быстро сделать оригинальный реферат, контрольную или курсовую на базе готовой работы - Маркетинговое исследование потребителей банковских услуг.

|

|

| Как правильно написать введение?

Секреты идеального введения курсовой работы (а также реферата и диплома) от профессиональных авторов крупнейших рефератных агентств России. Узнайте, как правильно сформулировать актуальность темы работы, определить цели и задачи, указать предмет, объект и методы исследования, а также теоретическую, нормативно-правовую и практическую базу Вашей работы. |

|

|

Секреты идеального заключения дипломной и курсовой работы от профессиональных авторов крупнейших рефератных агентств России. Узнайте, как правильно сформулировать выводы о проделанной работы и составить рекомендации по совершенствованию изучаемого вопроса. |

|

| |

|

(курсовую, диплом или отчёт) без рисков, напрямую у автора.

Похожие работы:

10.02.2009/курсовая работа

Формулировка гипотез и определение состава собираемой информации. Разработка плана маркетингового исследования. Определение состава наблюдаемых переменных. Выбор метода сбора информации, записи и хранения данных. Запись, проверка и обработка информации.

10.02.2009/курсовая работа

Формулировка гипотез и определение состава информации. Разработка плана маркетингового исследования. Определение состава наблюдаемых переменных. Сбор информации, запись и хранение данных. Запись, проверка, обработка, анализ и интерпретация информации.

20.09.2006/курсовая работа

Методология маркетинговых исследований. Особенности маркетингового исследования потребительского поведения. Исследование потребительского поведения посетителей салонов красоты. Характеристика рынка красоты. Потребители косметических услуг.

24.06.2010/лабораторная работа

Разработка плана исследования. Анализ социально-демографических характеристик выборочной совокупности, перекрестная группировка и типологический анализ результатов анкетирования. Многомерная классификация потребителей и профили полученных сегментов.

22.07.2010/курсовая работа

Понятие, цели, задачи и основные направления маркетинговых исследований. Регламентация деятельности по исследованиям маркетинга. Анкетирование, как метод получения первичной информации. Ассортиментная политика на рынке сотовых (мобильных) телефонов.

22.07.2010/курсовая работа

Понятие, сущность, задачи, основные направления, процесс и этапы проведения маркетинговых исследований. Регламентация деятельности по исследованиям маркетинга. Ассортиментная политика на рынке бытовых холодильников, анализ предпочтений потребителей.

17.04.2009/курсовая работа

Теоретические аспекты маркетингового исследования предпочтения потребителей. Концепции маркетинга и их сущность. Цели, задачи и основные понятия маркетинговых исследований. Маркетинговое исследование предпочтений потребителей сети магазинов "Магнит".

6.02.2010/курсовая работа

Значение системы позиционирования, позволяющего фирме выживать в конкурентной борьбе в долгосрочной перспективе. Анализ внешней и внутренней среды бизнеса, сбор и отслеживание информации, выяснение причин кризисного состояния, комплексная диагностика.

27.02.2009/отчет по практике

Оценка существующей системы организации производства и управления предприятием. Анализ бухгалтерской, финансовой и управленческой отчетности фирмы. Экономико-финансовый анализ деятельности предприятия ООО "Селена компани" за период 2005–2007 годы.

24.01.2011/дипломная работа

Информационное обеспечение маркетинговых решений. Классификация маркетинговых исследований. Методы получения и обработки маркетинговой информации: первичные и вторичные данные. Обработка данных, полученных в процессе маркетингового исследования.

8.10.2010/курсовая работа

Цели и задачи маркетинговых исследований, процессы их проведения. Разработка стратегии развития автосалона "Япония". Определение планируемой прибыли предприятия и мероприятий маркетингового контроля за выполнением плана маркетинга по реализации продукции.

Гурьянов С.А.под общей редакцией д. э. н., профессора Томилова B. B.

Оглавление книги

2.2 Характеристики услуг в банковском предпринимательстве

Услуга банка - это

средство удовлетворения потребности клиентов

Предоставление банковских услуг - это основная

деятельность любого банка. Для того, чтобы

получить прибыль, банковское учреждение должно

создать свою услугу, необходимую клиенту,

определить ее цену, выйти с ней на рынок и

реализовать ее. Иными словами, банковская услуга

- это услуга, удовлетворяющая какой-нибудь спрос

и предназначенная для продажи на рынке. Товар

банка специфичен - это банковские услуги, которые

представляют собой операции с деньгами и ценными

бумагами, а также посреднические операции и

консультационные услуги финансового характера.

В соответствии с законом "О банках и банковской

деятельности в России" банки могут оказывать

клиентам следующие услуги, в том числе:

а) привлекать вклады (депозиты) и предоставлять

кредиты по соглашению с заемщиком;

б) осуществлять расчеты по поручениям клиентов и

банков-корреспондентов, в том числе и их кассовое

обслуживание;

в) открывать и вести счета клиентов и

банков-корреспондентов, в том числе иностранных;

г) финансировать капитальные вложения по

поручению владельцев или распорядителей

инвестируемых средств, а также за счет

собственных средств банков;

д) выпускать, покупать, продавать и хранить

платежные документы и ценные бумаги (чеки,

аккредитивы, векселя, акции, облигации и другие

документы) осуществлять иные операции с ними;

е) выдавать поручительства, гарантии и иные

обязательства ха третьих лиц, предусматривающие

исполнение в денежной форме;

ж) приобретать права требования по поставке

товаров и оказанию услуг, принимать риски

исполнения таких требований и инкассировать эти

требования (форфейтинг), а также выполнять эти

операции с дополнительным контролем за

движением товаров (факторинг);

з) покупать у российских иностранных юридических

и физических лиц и продавать им наличную

иностранную валюту, находящуюся на счетах и во

вкладах;

и) покупать и продавать в России и за ее пределами

драгоценные металлы, камни, а также изделия из

них;

к) привлекать и размещать драгоценные металлы во

вклады, осуществлять иные операции с этими

ценностями в соответствии с международной

банковской практикой;

л) привлекать и размещать средства и управлять

ценными бумагами по поручению клиентов

(доверительные (трастовые) операции);

м) оказывать брокерские и консультационные

услуги, осуществлять лизинговые операции;

н) производить другие операции и сделки по

разрешению Банка России, выдаваемому в пределах

его компетенции.

Классификация услуг банка.

1. Кредитные услуги - это отношения между банком и

клиентом (заемщиком или дебитором) по

предоставлению определенных денежных сумм на

основании принципов срочности, платности и

возвратности. Существуют две основные группы

кредитных операций: первые - когда банк выступает

как кредитор (активные); вторые - банк выступает

как дебитор или заемщик (пассивный). Клиентами

банка могут быть физические или юридические

лица, другие банки, либо финансовые учреждения. В

качестве активных кредитных операций выступают

ссудные операции, проводимые с клиентами и

другими банками.

Пассивные кредитные операции представляют собой

получение межбанковского кредита

2. Депозиты - услуги, которые дают возможность

банкам аккумулировать временно свободные

денежные средства клиентов и рыночных

экономических контрагентов.

3. Расчетно-кассовые услуги - расчеты и платежи с

клиентами и банковскими учреждениями.

4. Инвестиционные операции и ценные бумаги.

Банковские инвестиции - это вложение денежных

средств в различные отрасли народного хозяйства.

Прямые инвестиции осуществляются посредством

реальных активов и вложения средств банка в

конкретное производство. Портфельные инвестиции

осуществляются долгосрочных денежных ссуд в

национальной или иностранной валюте.

5. Трансформация ссудных капиталов. Производство

банковских операций таких как форфетирование,

факторинг, лизинг, траст и других.

Консультационные и аудиторские услуги своим

клиентам, контрагентам, акционерам и прочие.

Предоставляемые банком услуги можно условно

разделить также на четыре типа: 1) стратегические

2) текущие; 3) -оперативные;

4) специальные.

Таблица Основные типы банковских услуг и банки их предоставляющие.

Тип банковской услуги |

Предоставляется

Центральным |

Предоставляется

коммерческим |

|

Стратегические: |

денежная политика и эмиссия;

обеспечение ресурсов для финансирования научных

исследований и развития стратегически важных

отраслей; поддержание покупательной способности

и валютного курса национальной денежной единицы,

выдача и аннулирование банковских лицензий; |

инвестиционные кредиты,

размещение займов, пластиковые карточки,

синдицированные займы, слияние и поглощение

банков, закладные операции, сберегательные

счета; |

|

текущие: |

банковский надзор; контроль за соблюдением нормативов; учет векселей; информирование правительства; денежное обращение; валютные резервы |

потребительский кредит; необеспеченный кредит; операции на денежном рынке; депозитные счета; бюджетные счета; чековый клиринг |

оперативные

: |

предоставление кредитов банковским учреждениям; поддержание валюты; действия по обеспечению надзора; переговоры с МВФ о предоставлении кредитов |

депонирование, залог ценностей; обеспеченны кредит; страхование жизни; страхование кредитов; факторинг; лизинг |

|

специальные: |

гарантии сбережений горожан; гарантии по банкнотам; поддержка банка; подбор руководящих кадров |

рефинансирование; вторичные закладные; объем страховой ответственности; продажа услуг |

Основной для

предложения выхода с банковской услугой на

рынок, должна быть стратегия и политика банка

разработанная на основе информационных и

аналитических материалов подготовленных

маркетинговым подразделением. Стратегия и

политика банка формализуется в планы по

разработке, предоставлению, и продаже конкретных

банковских услуг. Стратегия расширения

контролируемых рыночных сегментов предполагает

планирование увеличения объема продаж

существующих услуг на уже завоеванных рынках.

Планирование банковских услуг - это непрерывный

процесс принятия решений по всем аспектам

разработки и предоставления банковских услуг.

Для его осуществления имеются следующие

возможности:

- использовать слабые стороны банковских услуг,

предоставляемых конкурентами;

- убедить потенциальных потребителей

воспользоваться предлагаемой услугой именно

данного банка и привлечь новых клиентов;

- предложить дополнительные услуги, связанные с

приобретением, предоставлением и сервисом

собственных услуг.

Стратегия развития услуги основана на научной и

практической работе по совершенствованию уже

предоставляемых услуг, расширении их

модификаций и способов предоставления, что

улучшает их потребительские свойства, для этого:

1. Производится позиционирование банковской

услуги. Это означает определение особенностей,

характерных черт вновь разрабатываемых услуг в

отличие от действующих, от услуг-аналогов или

услуг-заменителей. Позиционирование позволяет

выявить сильные и слабые стороны конкретной

услуги на определенном рыночном сегменте.

2. Определяется ассортиментная политика банка, то

есть оптимальный набор предоставляемых услуг,

обеспечивающих эффективную деятельность банка

на основе:

- товарной дифференциации, то есть выделения

собственных услуг, отличных от услуг

конкурентов, обеспечивая для них отдельные ниши

спроса. Товарной диверсификации, в основном,придерживаются универсальные банки.

- узкая товарная специализация (концентрация

деятельности банка на предоставлении

определенных банковских услуг). Чаще всего на это

направление ориентируются специализированные

банки;

Стратегия завоевания новых рынков предполагает

расширение сферы обслуживания внешних и

внутренних рынков, увеличение количества

реальных потребителей. В основе этой стратегии

лежит производственная маркетинговая концепция,

и банк предпринимает такие шаги, как:

- изучение демографических рисков (для новых

социальных групп населения);

- анализ рынка розничных организаций

(контрагентов, конкурентов);

- анализ специфики отдельных географических

рынков.

Данную стратегию могут позволить себе банки,

имеющие необходимые финансовые, материальные и

трудовые ресурсы и предоставляемые ими услуги

отличаются высоким качеством и

конкурентоспособностью. Стратегия

диверсификации часто выражается во внедрении

новых банковских услуг и на этой основе

завоевание новых рынков.

Иными словами, банк должен быть ориентирован на

определенные цели своей деятельности, такие как

расширение ассортимента, номенклатуры и вида

предоставляемых услуг, продавая их на уже

завоеванных рыночных сегментах; расширение

своих внутренних и внешних рынков; извлечение

максимально возможной прибыли от предоставления

традиционных услуг и оптимальная диверсификация

(товарная и рыночная) см. таблицу

Выбор банком целей своей товарной политики

зависит от ряда внутренних и внешних факторов.

Среди этих факторов

размер основного и оборотного капитала банка,

численность, структура и уровень квалификации

работающих,

инфляция,

налоги отчисляемые в бюджет,

размер и условия получения межбанковских и

централизованных кредитов,

таможенная политика государства,

степень развития первичного и вторичного

фондового рынка и другие.

Портрет потребителей банковских услуг

Пользователями банковских услуг в России являются три четверти всех жителей старше 16 лет. Основная часть банковских клиентов - это россияне, которые прибегают к таким услугам по необходимости: оплата коммунальных платежей, государственных пошлин, штрафов; получение заработной платы на банковскую карту, оформленную работодателем, и др.

Пользователями банковских услуг в целом в 59% случаев являются женщины и в 41% - мужчины.

Женщины чаще являются пользователями «обязательных» банковских услуг, таких как осуществление коммунальных платежей, а при выборе дополнительных возможностей чаще руководствуются советами друзей или сотрудников банка.

Предпочтение российских пользователей по типу банковских продуктов

Согласно данным Комкон, около 69% всех пользователей банковских услуг в РФ посещают банковские отделения для оплаты счетов и совершения коммунальных платежей. Спрос на вторую по популярности банковскую услугу - пополнение и снятие денег с текущего счета продемонстрировали лишь 27% россиян, являющихся клиентами банка. Не более 15% совершают операции с депозитом - это третья по популярности банковская услуга в РФ.

13% россиян старше 16 лет (7,4 млн. чел.), пользуясь банковскими услугами, применяют Интернет для получения информации о банковских продуктах. При этом доступ к Сети сегодня имеет около 42% всех россиян. Распространение интернет-доступа в регионах России, рост доходов населения, постоянное совершенствование систем безопасности электронных банковских операций, расширение линейки услуг, предоставляемых в режиме онлайн, рост доверия аудитории к интернет-банкингу - все эти факторы способствуют существенному росту значимости Интернета не только в качестве инструмента поиска информации, но и одного из ключевых каналов потребления банковских услуг.

Основной потенциал развития, на наш взгляд, связан с ростом количества пользователей интернет-банкинга. К началу 2011 года в России услугой интернет-банкинга пользовалось около 2,1% россиян в возрасте старше 16 лет, хотя менее полугода назад их доля составляла всего 1%.

Предпочтения российских пользователей по бренду банка

Очевидно, что практически каждый россиянин, пользующийся банковскими услугами, знает бренд старейшего российского банка - Сбербанка (знание бренда - 93% среди пользователей клиентов банков). Несмотря на неизменные жалобы на длинные очереди, недружелюбность персонала и невысокие проценты, пользуются услугами этого банка не менее 82% всех пользователей банковских услуг, а около 82% всех российских вкладчиков держат открытый депозит в этом же банке.

Посещаемость сайта банка и знание бренда

Коэффициент корреляции, характеризующий взаимосвязь между посещаемостью сайта банка и уровнем потребления его услуг у интернет-аудитории (группа пользователей банковских услуг, использующих Интернет в качестве основного источника информации), составляет 0,9. Таким образом, наблюдаемая связь весьма сильна.

Если отдельно рассматривать группу российских пользователей интернет-банкинга, то эта категория потребителей является наиболее информированной: более половины называли 10 и более брендов банков.

Факторы, определяющие выбор банка россиянами

Все еще свежи воспоминания о событиях 2008 и даже 1998 гг., россияне хотят гарантий и безопасности, поэтому многие по-прежнему предпочитают хранить сбережения в денежном эквиваленте, нежели в виде депозита. Нет ничего удивительного в том, что надежность банка - ключевой фактор.

Итак, выбирая банк, пользователи банковских услуг руководствуются тремя основными критериями:

- надежность банка;

- удобное близкое территориальное расположение отделения банка;

- известность банка.

Интернет-банкинг все чаще становится определяющим фактором при выборе банка, в котором потребители принимают решение открыть счет или оформить карту. Это подтверждается и данными исследований компании Profi Online Research: почти треть всех мужчин и четверть женщин, проживающих в Москве и МО, считают наличие услуги «интернет-банк» определяющим критерием при выборе банка.

Для высокодоходной группы населения интернет-банкинг уже является необходимой услугой: около 38% москвичей и жителей МО с уровнем дохода выше 80 000 руб. рассматривают услугу в качестве важного преимущества банка. Более трети жителей региона с заработком от 25 000 до 80 000 руб. обязательно обращают внимание на наличие услуги интернет-банкинг, принимая решение, в каком банке лучше открыть счет.

Источники информации, влияющие на выбор банковских услуг российскими потребителями

Российские пользователи банковских услуг руководствуются тремя основными источниками информации: советами родных и знакомых (65%), консультациями специалистов (42%), информацией в Интернете (20%).

Для потребителей банковских услуг, использующих Интернет в качестве основного источника информации, двумя другими источниками также являются советы родных и знакомых (50%) и консультации специалистов (40%). Пользователи интернет-банкинга в 65% случаев для получения информации об услугах используют Интернет, в 48% - советы знакомых и в 43% - консультации специалистов.

Анализ рынка банковского продукта включает несколько этапов, представляющих собой маркетинговый процесс.

I этап. Сбор информации о состоянии рынка (рис. 10.2);

Рис. 10.2.

II этап. Определение маркетинговой стратегии (рис. 10.3);

Рис. 10.3.

111 этап. Реализация выбранной стратегии маркетинга по группам потребителей и банковских продуктов (рис. 10.4);

Рис. 10.4.

IV этап. Оценка результатов маркетинговой деятельности.

Маркетологи выполняют следующие функции:

- изучают рынок;

- анализируют мнение потребителей;

- проводят мониторинг тарифов на банковские услуги;

- разрабатывают концепцию нового продукта и технологию его внедрения на рынок банковских услуг.

Маркетинговое исследование – это систематический целенаправленный сбор, регистрация и анализ данных но проблемам маркетинга. Отчеты отдела маркетинговых исследований являются основой управления маркетинговым процессом.

Определение рыночной стратегии предполагает выбор линии поведения, приближающей потенциальные возможности банка к требованиям рынка.

Сегментация рынка означает дифференциацию совокупной массы потребителей банковских услуг на отдельные группы, предъявляющие к ним неодинаковые требования. Выделяют следующие группы потребителей (рис. 10.5).

Каждая группа может быть разбита на более мелкие сегменты в соответствии с определенными критериями: экономическими, географическими, демографическими, психологическими и т.д.

Рис. 10.5.

Например, по физическим лицам возможна сегментация:

- на богатых и массовых клиентов;

- по возрасту (молодежь, средний возраст, пенсионеры);

- по социальному статусу и т.д.

До недавнего времени выделяли четыре группы банковских продуктов (рис. 10.6). Но в настоящее время банки всего мира развивают интернет-банкинг , включающий в себя полный набор розничных банковских услуг.

Выделяют маркетинг кредитного рынка, маркетинг депозитного рынка, маркетинг рынка ценных бумаг и валютного рынка, маркетинг рынка банковских карт и т.д.

Рис. 10.6.

Задачи специалистов-маркетологов в банке заключаются в следующем:

- 1) правильно оценить целевые рынки банковских услуг по следующим критериям:

- текущая доходность;

- допустимая степень риска;

- перспективы роста стоимости активов;

- количественная оценка рынка (потенциал, объем, доля банка на рынке);

- 2) выбрать стратегию, соответствующую оценке рынка:

- концентрированный маркетинг (концентрация маркетинговых усилий на каком-то одном сегменте; используется, как правило, при завоевании новых рынков);

- дифференцированный маркетинг (ориентация банка на два или более различных рыночных сегмента – более гибкая стратегия, позволяющая приспосабливаться к изменяющейся конъюнктуре рынка);

- массовый (недифференцированный) маркетинг (единая программа предоставления услуг всем группам клиентов, которая предполагает относительно низкие издержки на маркетинг при многообразии оказываемых услуг).

Конкурентная стратегия в современной кредитной организации чаще всего осуществляется по двум направлениям:

- концентрированный маркетинг – продуктовый ряд услуг, полностью покрывающий потребности сегмента по группам клиентов;

- дифференцированный маркетинг – продуктовое лидерство (инновационная стратегия), представляющее собой поток новых продуктов и услуг.

Недостатки стратегии дифференцированного и массового маркетинга связаны с необходимостью преодолевать мощную конкуренцию других кредитных организаций. При концентрированном маркетинге кроме конкурентной борьбы требуются усилия по поиску инновационного продукта и большие затраты на его продвижение на рынок, особенно на рекламу.

Конкретная комбинация маркетинговых инструментов в соответствии с поставленными целями и задачами называется маркетинговой смесью (рис. 10.7).

Рис. 10.7.

Планирование включает определение ассортимента услуг по:

- ширине (количество групп данного вида услуги): например, кредиты краткосрочные, среднесрочные, долгосрочные;

- глубине (количество позиций в группе): например, краткосрочные кредиты только юридическим лицам или юридическим и физическим лицам; юридическим лицам всех организационно-правовых форм или всем, кроме предприятий малого бизнеса;

- обновлению ассортимента услуг;

- выбору политики ценообразования;

- определению каналов товародвижения;

- учету жизненного цикла банковского продукта (стадия внедрения, стадия зрелости, стадия спада).

Разработка продукта (услуги ) представляет собой конкретные действия служб маркетинга по оказанию услуги, которые включают:

- подготовку нормативных документов;

- обучение сотрудников;

- разработку технологии банковских операций;

- определение способов внедрения продукта (услуги) на рынок;

- оценку эффективности вывода продукта на рынок (предложение узкому кругу клиентов).

– организация деятельности банка по продвижению продуктов (услуг) на рынок. Основные виды и формы сбыта представлены на рис. 10.8.

В этой схеме преобладают контакты сотрудников банка с клиентом. Новые системы распространения продуктов связаны с автоматизацией банковских технологий (увеличением электронных способов обслуживания клиентов).

Рис. 10.8.

Широкое распространение получили пластиковые карточки, видеофоны, подключение персональных компьютеров клиентов к сети банка для осуществления банковских операций.

В банковской практике США и других развитых стран появились так называемые киоски, позволяющие предоставлять финансовые услуги в любое время независимо от региона; клиенты при этом могут контролировать свои счета через свой монитор.

Эффективные услуги российских банков. Наряду с автоматизацией банковской деятельности ее отличительной чертой на современном этапе является развитие розничных услуг или розничного бизнеса. Розничный бизнес ориентирован на работу не с корпоративным, а с частным клиентом. Обострение конкуренции на рынке банковских услуг, поиск новых сегментов рынка привели большинство кредитных организаций к осознанию необходимости расширения клиентской базы за счет привлечения частных лиц.

Розничные услуги классифицируют по разным критериям. Чаще всего – по обслуживанию физических лиц. Наиболее полной классификацией можно считать следующую:

- операции по обслуживанию физических лиц;

- корпоративно-розничные операции;

- условно-розничные операции (обслуживание юридических лиц по технологиям, близким к операциям для физических лиц);

- розничные операции с VIP-клиентурой (private banking) .

Маркетинговый подход классифицирует розничные услуги с точки зрения технологии продаж и продвижения.

Интернет-банкинг – это в узком смысле система управления банковскими счетами клиента через Интернет с использованием компьютера клиента. Он является одной из технологий дистанционного обслуживания клиентов. Получает распространение и система обслуживания клиентов на дому или в офисе (home-banking). На основе договора клиент получает в банке ключ (пароль), позволяющий ему по модему пересылать в банк платежные документы и получать выписки со счета. Выделяют:

- систему "Банк – Клиент" (для юридических лиц);

- интернет-банкинг ;

- интернет-трейдинг (торговые операции на биржах);

- WAP-банкинг (мобильный банкинг) и прочие канаты удаленной связи .

Банки открывают в Интернете свои веб-сайты с целью расширения клиентской базы и продвижения своих услуг (как традиционных, так и новых). Веб-сайты – по сути рекламные инструменты. В международной банковской практике выделяют чисто интернет-банки, их пока немного (в основном – это американские банки), и традиционные банки, развивающие интернет-услуги. Такие банки сегодня есть везде, в том числе в России.

Среди новейших услуг, предоставляемых банками клиентам – юридическим лицам (преимущественно предприятиям торговли), серьезные перспективы имеет торговое финансирование – разновидность долгосрочного кредитования дебиторской задолженности, товаров в обороте, экспортных контрактов и других неденежных ликвидных активов клиента. Его инструментами являются факторинг, форфейтинг, векселя, аккредитивы и банковские гарантии. Торговое финансирование – затратный и рискованный бизнес, но при правильной организации он дает банку существенные маркетинговые преимущества на рынке.

Стимулирование сбыта банковских продуктов и услуг проводится по трем направлениям:

- стимулирование потребителей (процентные ставки, персональные услуги, скидки постоянным клиентам, лотереи и т.п.);

- стимулирование сотрудников банка (поощрения за высокое качество обслуживания клиентов, расширение объема каких-либо услуг, новации по разработке продуктов);

- стимулирование посредников, при помощи которых банк продвигает свои услуги (страховые компании, СМИ, брокеры, дилеры и т.д.).

Методы стимулирования разнообразны: совместная реклама, взаимосвязь предоставляемых услуг , помощь в продвижении услуг партнера и т.п.

- регистрация веб-сайта в поисковых системах-каталогах;

- размещение информации на тематических сайтах;

- специальные спонсорские и партнерские программы;

- веб-конференции с использованием электронной почты и т.д.

Организация продаж включает:

- организацию маркетинговых служб внутри банка, включая филиалы и отделения;

- организацию каналов продвижения услуг на уровне головного офиса или филиала на национальном, региональном или местном уровне;

- выбор методов продвижения, соответствующих уровню подразделения банка или масштабам продвижения услуг (рекламные компании, публичные мероприятия, доставка услуг прямо к клиенту ("банк на дому"), предложение сопутствующих услуг и т.д.);

- изучение мнения клиентов о конкретном виде услуг.

Оценка результатов маркетинга является исходным моментом в новом воспроизводственном цикле управленческих решений и их реализации.

Управление маркетинговым процессом в современных условиях предполагает использование метода "portfolio-analysis ", позволяющего создавать различные комбинации рыночных факторов с ресурсными возможностями конкретного банка, соединять стратегию рынка, стратегию продукта (жизненный цикл и ассортимент) с финансовыми возможностями, научными принципами управления активами и пассивами банка.

Цель использования метода состоит в управлении портфелем банковских услуг, позволяющем достигать их соотношения, обеспечивающего рост доли банка на финансовом рынке, ликвидность активов и максимально возможную прибыль.

В последнее время получает развитие такое направление, как социальный банковский маркетинг. Наряду с решением главной задачи – увеличения прибыли традиционными способами – руководство банка должно формировать общественное мнение, положительный имидж как фактор расширения рынка сбыта своих продуктов и услуг Подробнее см.: Тютюнник А. В., Турбанов А. В. Банковское дело. Ч. 6. М.: Финансы и статистика, 2005; Юденков Ю. Н. Интернет-технологии в банковском бизнесе: перспективы и риски: учеб.-практ. пособие. М.: КноРус, 2011.

Бычкова И.И.

аспирант кафедры «Банковское дело» Ростовского государственного экономического университета (РИНХ) Эл. почта: [email protected]

ХАРАКТЕРИСТИКА СОВРЕМЕННОГО ПОТРЕБИТЕЛЯ БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ

Основное внимание статья уделяет формированию портрета современного российского потребителя банковских продуктов и услуг как ключевому элементу на этапах разработки/внедрения/адаптации продуктового предложения коммерческого банка, а также текущему уровню знания и востребованности банковских продуктов и услуг жителями России.

Ключевые слова: поведение потребителя, банковские продукт и услуга, потрет современного российского потребителя.

FEATURE MODERN CONSUMER BANKING PRODUCTS AND SERVICES

The main attention is paid to the formation art portrait of modern Russian consumer banking products and services as a key element in the stages of development / implementation / adaptation of the product offer commercial bank, as well as the current state of knowledge and demand for banking products and services to the residents of Russia.

Keywords: consumer behavior, banking products and services, a portrait of modern Russian consumers.

Поведение потребителя - это деятельность, направленная, непосредственно, на получение, потребление и распоряжение продуктами и услугами, включая процессы принятия решений, которые предшествуют этим действиям и следуют за ними .

Достаточно долгое время считалось, что основа любого бизнес-плана -это финансовый показатель проекта. Для успешного развития бизнеса требовалось две вещи: увеличение ассортимента товаров/услуг и более низкая, чем у конкурентов, цена. При этом портрет и поведение потребителей мало кого интересовало.

Но современный рынок товаров и услуг совсем другой и требует иных подходов. То, что раньше являлось успешным применением, сейчас подобно полному краху, потому, что сегодня все строится на клиентоориентирован-ном подходе. Статистические исследования показали, что большая часть покупателей (около 70%) отказывается от услуг и товаров фирмы из-за невнимания и равнодушия обслуживающего персонала, 15% разочаровываются в товаре, и только 10% обращают внимание на цены . Отсюда следует вывод, что немаловажную роль играет поведение с людьми при продаже товара, а так же четкая сегментация (нацеленность) товара/услуги для каждой категории клиентов (клиентских групп). Очевидно, чтобы этого достичь - надо четко ориентироваться на социальный и физиологический портрет (далее - «портрет») потребителя.

Потенциально каждый житель России является потребителем банковских продуктов и услуг. Однако на практике дело обстоит совсем по-другому. По данным Росстата 50-60% населения практически не пользуются банковскими продуктами/услугами. Население имеет на руках значительные сбережения, которые могут послужить источником для расширения ресурсной базы коммерческих банков. Развитие потребительского и ипотечного кредитования, основанного на портрете потребителя, позволит не только расширить активные операции банков, но и повысить уровень жизни населения, стимулировать развитие сопряженных

отраслей экономики, что будет способствовать экономическому росту в стране. Таким образом, развитие рынка розничных банковских услуг имеет большое социально-экономическое значение.

По данным Центрального банка Российской Федерации обеспеченность банковскими услугами в целом ряде регионов остается на недопустимо низком уровне. Минимальное значение совокупного индекса обеспеченности регионов банковскими услугами в 2013 году отмечено в СевероКавказском федеральном округе. Самый низкий уровень обеспеченности банковскими услугами среди субъектов Федерации - в республиках Дагестан, Ингушетия, а также в Сахалинской области.

В наибольшей мере обеспечен банковскими услугами Центральный федеральный округ (прежде всего Москва), далее следуют СевероЗападный федеральный округ (где высокой обеспеченностью банковскими услугами отличается Санкт-Петербург), а также Южный федеральный округ. Данная статистика позволяет сделать выводы, что на современном этапе развития банковских продуктов/услуг имеются системные проблемы на этапе продажи продукта/услуги потребителю, вызванные их низкой востребованно-

стью, основной причиной которой, по нашему мнению, является отсутствие ориентировки на портрет потребителя, в связи с чем - нечеткой сегментацией и частичным удовлетворением текущих потребностей клиентских групп.

Следовательно, для того, чтобы увеличить численность потребителей банковских продуктов и услуг, необходимо, в первую очередь, проанализировать, кем является среднестатистический потребитель, каковы его цели, желания и возможности. Исходя из этого, можно будет выстраивать дальнейшие стратегии развития.

Из приведенных выше данных можно сформировать основные черты: гендерные, возрастные, психологические, социальные и прочие образа современного ключевого российского потребителя банковских продуктов/услуг (таб. 2).

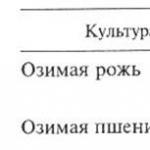

Таблица №1

Портрет современного клиента - потребителя банковских продуктов и услуг

Возраст 18 - 25 20%

Пол Мужской 47%

Женский 53%

Личный доход за месяц Меньше, чем 10 000 руб. 17%

10 000 - 15 000 руб. 20%

15 001 - 20 000 руб. 20%

20 001 - 30 000 руб. 16%

30 001 - 60 000 руб. 7%

60 001 и больше 1%

Семейный доход Нам не всегда достаточно денег даже на еду-У нас хватает денег на еду, но купить одежду для нас - серьезная проблема) 7%

Нам хватает на еду и одежду, но купить телевизор, холодильник или стиральную машину нам будет сложно-Мы можем купить основную бытовую технику, но на автомобиль нам не хватит) 79%

Наших средств хватит на все, кроме таких дорогих приобретений, как квартира или загородный дом-У нас нет никаких финансовых затруднений. При необходимости мы можем купить квартиру или дом) 8%

Траты на питание Меньше четверти семейного дохода 7%

От четверти до половины семейного дохода 38%

От половины до трех четвертей семейного дохода 31%

Больше трех четвертей семейного дохода 9%

Семейное положение Холост / не замужем 23%

Женат / замужем 62%

Вдовец / вдова 4%

Разведён(а) 7%

Живём вместе / гражданский брак 3%

Работаю неполный рабочий день (8-30 часов в неделю) 5%

Не работаю 9%

Студент (не работающий) 5%

Пенсионер 8%

Должность Руководитель предприятия / заместитель руководителя предприятия 2%

Руководитель подразделения (отдела, сектора, главбух, шеф-повар, зав. кафедрой, военные в зависимости от занимаемой должности) 5%

Специалист (нет подчиненных: в том числе врач, писатель, инженер, учитель, юрист и т.д.) 22%

Служащий (секретарь, кассир, машинистка, нижнее звено аппарата управления, армии и милиции, а также прочие работники, не занятые ручным трудом) 21%

Образование Неполное среднее (закончено 9 классов / 8 классов по старой системе) 2%

Среднее, среднее техническое (ПТУ, СПТУ) 22%

Среднее специальное (техникум) 32%

Незаконченное высшее (закончено 3 курса ВУЗа) 5%

Студент 4%

Высшее / бакалавр 35%

Ученая степень / магистр 0%

Таблица №2

Образ современного ключевого потребителя банковских продуктов/услуг _[Разработка автора]_

Возраст 46 - 55 23%

Пол Женский 53%

Личный доход за месяц 10 000 - 20 000 руб. 40%

Семейный доход Нам хватает на еду и одежду, но купить телевизор, холодильник или стиральную машину нам будет сложно-Мы можем купить основную бытовую технику, но на автомобиль нам не хватит) 79%

Траты на питание От четверти до половины семейного дохода 38%

Семейное положение Женат / замужем 62%

Рабочий статус Работаю полный рабочий день (более 30 часов в неделю) 73%

Должность Специалист (нет подчиненных: в том числе врач, писатель, инженер, учитель, юрист и т.д.) 22%

Рабочий (любой квалификации) 25%

Образование Среднее специальное (техникум) 32%

Высшее / бакалавр 35%

Таблица №3

Продуктовая карта ОАО «Сбербанк России» (территория обслуживания

Ростовская область, Краснодарский край, Республика Адыгея), _ориентированная на ключевого клиента ._

Депозиты Дебетовые Кредиты Кредитные Дист анционное

карты карты Переводы банковское обслуживание

Сохраняй Maestro Monentum Потребительский кредит (классический) Visa Classic/Master Card Mass по России и зарубеж СбербанкОнЛ@йн

Пополняй Visa Electron/Master Card Maestro «Народная ипотека» Visa Gold/Master Card Gold Мобильный банк

Управляй Visa Classic/Master Card Mass «Стройсберкассы»

Вышеприведенные данные говорят, что российский банковский рынок (на примере ОАО «Сбербанк России») на современном этапе развития предлагает стандартизированные массовые продукты даже ключевому клиенту без ориентации на его портрет. Из всех перечисленных продуктов, только ипотечные программы («Народная ипотека», «Строительные сберегательные кассы») имеют целевую социальную нацеленность. При этом необходимо отметить, что и они имеют территориальную закрепленность и запускаются исключи-

тельно при поддержке Администрации соответствующего субъекта, что говорит о малой причастности и низкой заинтересованности Банка в реализации подобных программ.

Определив образ ключевого современного потребителя банковских продуктов и услуг, спектр банковских продуктов, предлагаемых «нашему» потребителю, необходимо провести анализ продуктовой банковской линейки с точки зрения ее «знания» гражданами России, обладающими характеристиками образа ключевого потребителя.

Таблица №4

Знание банковских услуг (июль-декабрь 2012г.)

База (вся Россия). Выборка - 14 400 человек.

Коммунальные и другие платежи 95%

Пластиковая дебетовая карта 83%

Пластиковая кредитная карта 77%

Вклад до востребования / текущий счет 78%

Вклад / депозит на определенный срок (срочный) 83%

Пенсионный вклад 71%

Кредиты наличными, оформленные в банке на любые цели кроме автокредитов и ипотеки 93%

Потребительский кредит, оформляемый в магазине 91%

Автокредит 93%

Ипотечный кредит 95%

Денежные переводы 88%

Покупка-продажа валюты в отделении банка 80%

Аренда банковской ячейки 54%

Покупка драгоценных металлов / монет 58%

Операции с ценными бумагами 47%

Обезличенный металлический счет 19%

Сберегательный Сертификат 26%

Размещение средств в НПФ (Негосударственных Пенсионных Фондах) 35%

ПИФы (Паевые Инвестиционные Фонды) 25%

Накопительное страхование жизни 35%

Банкоматы 94%

Банковские терминалы самообслуживания 82%

Мобильный банкинг 56%

Интернет-банкинг 55%

Длительное платежное поручение (Форма 190) 11%

Услуга «Автоплатеж» 39%

Из приведенного анализа видно, что граждане России менее всего информированы о комиссионных продуктах банка (аренда банковской ячейки, покупка драгоценных металлов/монет, операции с ценными бумагами и тд.), а также продуктах удаленного дистанционного обслуживания (мобильный банкинг, интернет-банкинг и др.).

Таким образом, на современном этапе развития банковского рынка России на лицо проблема отсутствия портретной ориентации существующих банковских продуктов/услуг, а также низкой финансовой грамотности населения. Наличие текущих банковских продуктов говорит лишь о массовом («штампованном») подходе в части разработки розничных продуктов, что сказывается и на уровне их потребления.

При сохранении текущей позиции российских банков к ассортименту своей продуктовой линейки уровень обеспеченности банковскими продуктами и услугами может только снижаться. Текущий уровень компьютеризации общества позволяет сделать вывод, что в дальнейшем сформированный в данной статье образ современного потребителя банковских продуктов и услуг будет эволюционировать. Проанализировав динамику использования основных банковских продуктов (вклады, кредиты, дебетовые и кредитные карты) одного из крупнейших коммерческих банков России - ОАО «Сбербанк России» за период 2006-2012г.г. в разрезе возрастных и гендерных клиентских групп можно предположить, что уже в 2016г. образ современного российского потребителя будет выглядеть примерно так: банковскими продуктами будут пользо-

ваться в равной степени как мужчины, так и женщины являющиеся служащими со среднем специальным или высшим образованием, средний возраст потребителя существенно сократится и составит 36-45 лет, уровень дохода возрастет и составит порядка 30 000 рублей в месяц. Остается открытым только один вопрос: сможет ли банковский сектор работать на перспективу и предвосхищать желания своих потребителей ориентируясь на их портрет в настоящее время, либо предложение банковских продуктов и услуг будет все также идти за потребителем без портретной ориентации?

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Джеймс Ф. Энджел. Поведение потребителей. Учебное пособие. -Санкт-Петербург: «Питер», 2000г. - с.38

2. Статья «Портрет современного потребителя», сайт «Универсальный продавец»

http://superiorseller.com/portret-sovremennogo-potrebitelya.

3. Отчет Центрального банка Российской Федерации «О развитии банковского сектора и банковского надзора в 2013 году».

4. Методика Департамента банковского надзора Банка России.

5. Исследование Ipsos-ASI (2012г.), собственные аналитические исследования.

6. Сайт ОАО «Сбербанк России» www.sberbank.ru

7. Внутренняя отчетность ОАО «Сбербанк России».

8. «Аналитический банковский журнал» №7, 2012г.