Акции голубых фишек на российском фондовом рынке в 2018 году. Что такое голубые фишки ММВБ, где посмотреть список компаний и котировки ценных бумаг? Ответы на эти вопросы вы найдете в материале InvestFuture.

Акции голубых фишек на ММВБ. Что это?

На фондовой бирже каждый день совершаются тысячи сделок с акциями . Некоторые ценные бумаги пользуются постоянным спросом, а другие участвуют в торгах от случая к случаю. По этому критерию присутствующие на бирже акции можно отнести либо к «голубым фишкам», либо к ценным бумагам 2 и 3 эшелона.

Наименование «голубые фишки» получили торгующиеся на фондовой бирже акции крупных устойчивых компаний-эмитентов. Эти компании характеризуются значительной капитализацией и положительной динамикой финансовых показателей.

Акции «голубых фишек» отличаются высокой ликвидностью, результаты их финансовой деятельности стабильны, а держатели таких акций регулярно получают прибыль

Свое название самые привлекательные инвестиционные бумаги получили от фразы Blue Chips (англ.). Пришло оно из мира азартных игр, ведь синий - цвет самых дорогих жетонов в казино.

Колебания рынка «голубых фишек» характеризуют поведение игроков на бирже в целом. Как правило, рост стоимости акций 1-го эшелона приводит к положительной динамике на рынке ценных бумаг остальных категорий. И напротив: стоит начать дешеветь «голубым фишкам» - теряют в цене и акции попроще.

Основываясь на финансовых параметрах «голубых фишек» российского фондового рынка на Московской бирже ввели индекс, характеризующий состояние рынка. В индекс «голубых фишек» от ММВБ входят параметры 15 самых ликвидных отечественных эмитентов. Его состав пересматривается один раз в квартал.

Рынок голубых фишек. Какие акции входят?

Чтобы акции эмитента были причислены к «голубым фишкам», необходимо соответствовать следующим критериям:

1. Высокая ликвидность

Ликвидность определяется тем, как быстро можно продать актив, чтобы при этом он не потерял своей стоимости или она снизилась незначительно. Для инвестора ликвидность означает то, насколько быстро он сможет продать или купить акции по текущей их стоимости. Высокая ликвидность означает низкий риск для держателя актива.

Ликвидность определяется количеством акций, поступивших в обращение - чем их больше, тем ликвиднее финансовый продукт

Также необходимо учитывать, сколько инвесторов желают совершать сделки с этими активами. Если таких инвесторов достаточно, это говорит об инвестиционной привлекательности акций.

2. Узкий спред

Еще один показатель, определяющий ликвидность и на который в ходе торгов инвестору стоит обращать внимание - это разность цены в момент покупки и продажи (спред). Чем меньше эта разница, тем о более высокой ликвидности акции можно говорить.

Часто в ходе биржевых торгов устанавливается величина максимального спреда. Если этот уровень будет превышен, торги могут быть остановлены.

3. Низкая волатильность

Волатильность - показатель, характеризующий то, как сильно может меняться стоимость актива в течение промежутка времени. Невысокий диапазон колебания цены говорит об инвестиционной устойчивости актива, а значит, о невысоких рисках .

Однако волатильность напрямую связана с потенциальной доходностью: у ценных бумаг с маленькой волатильностью доходность небольшая

4. Объем торгов

Рассчитывается количеством и ценой акций, участвующих в биржевых торгах за определенный период времени. Параметр имеет отношение к ликвидности, однако бывают периоды, когда объемы торгов даже высоколиквидных акций могут снижаться.

5. Капитализация

Чтобы рассчитать рыночную капитализацию, нужно число выпущенных акций умножить на их биржевую цену. К примеру, компания выпустила на рынок один миллион акций. Стоимость одной акции на бирже составила 10 рублей. В итоге рыночная капитализация считается как 1 млн*на 10 руб. и составляет 10 миллионов рублей.

Обратите внимание: перечисленные показатели достаточно условны и нет точных параметров, чтобы охарактеризовать акции эмитента как «голубые фишки».

Список голубых фишек на российском и мировом рынке в 2018 году

На мировом фондовом рынке своеобразным ориентиром стали индексы «Доу Джонс» и NASDAQ , целиком состоящие из акций первого эшелона. Список «голубых фишек», торгующихся на мировом фондовом рынке:

- Apple;

- «Кока-кола»;

- «Майкрософт»;

- IBM;

- Google;

- «Дженерал Моторс»;

- Alcoa;

- «Американ Экспресс»»;

- AT&T;

- Холдинг Bank of America;

- «Боинг»;

- Корпорация «Катерпиллер» ;

- Корпорация Chevron;

- Cisco и др.

«Голубые фишки» российского фондового рынка - это традиционно активы компаний из сферы энергетики, нефтегазовой и металлургической областей.

«Голубые фишки» отечественного рынка в 2017 году:

- «Газпром»;

- «Сбербанк»;

- «Лукойл»;

- «Норникель»;

- «Новатэк»;

- «Магнит»;

- «НК Роснефть»;

- «Татнефть»;

- «МТС»;

- Банк ВТБ;

- «Сургутнефтегаз»;

- АК «АЛРОСА»;

- «Московская биржа»;

- «Северсталь»;

- «Интер РАО».

Объемы оборотов «голубых фишек» на отечественном фондовом рынке составляют не менее 85% от общего числа торгов по всем ценным бумагам на Московской бирже.

Как и положено акциям 1-го эшелона, российские «голубые фишки» отличает высокая ликвидность, обусловленная значительным числом активов, которые находятся в обращении, а также надежностью эмитентов

Узкий спред связан с высокой активностью биржевых торгов этими ценными бумагами. Например, спред по ценным бумагам «Газпрома» варьируется в пределах 10 копеек и соответствует примерно 0,7 процента от стоимости акции. Благодаря этому «голубые фишки» привлекают инвесторов для совершения быстрых спекуляций.

Отечественные «голубые фишки» имеют относительно невысокую волатильность цены. Традиционно, разница между ценовым минимумом и максимумом - не более 1-2 процентов.

Безусловно, случаются периоды, когда и «голубые фишки» могут заметно упасть в цене или, напротив, резко вырасти. В ситуации финансового кризиса стоимость даже наиболее устойчивых ценных бумаг может обрушиться на все 20%. Однако, нужно признать, что такие ситуации складываются нечасто. В стабильный период коррекция цены даже на 5 процентов - явление редкое. Такая волатильность не позволяет значительно зарабатывать на колебаниях стоимости акции, однако существенно минимизирует риски.

Это способность продать акции быстро и без существенных потерь. От степени ликвидности зависит, как долго будет осуществляться операция и какие придётся понести убытки при сделке купли-продажи акций. Ликвидность характеризует трудоёмкость при превращении актива (в данном случае акций) в деньги, в денежную форму. То есть, насколько быстро и затратно удастся обменять акции на деньги .

Термин «ликвидность» произошёл от лат. liquidus - жидкий, текучий. Если провести аналогию с жидкостью, то вода будет обладать высокой ликвидностью, а мёд — низкой, ибо вода более текучая и способна быстро и без потерь переливаться из одного стакана в другой. В случае мёда понадобится больше времени, чтобы перелить его из одного стакана в другой. Кроме того, после переливания в 1м стакане останется вязкий мёд на стенках стакана (убытки).

Показатели ликвидности акций

Но вернёмся к акциям. Два важных показателя ликвидности акций на фондовом рынке — это объёмы торгов и спрэд . Чем больше объём торгов по акции, чем больше заключается сделок по акциям, тем большей ликвидностью обладают эти акции.

Чтобы понять что такое ликвидность, давайте сделаем разбор на конкретных примерах.

|

Пример 1. Ранее вы через брокера купили 100 акций Газпрома . Внезапно вам срочно понадобились деньги, и вы решили немедленно продать акции по текущей рыночной цене. Вы садитесь за компьютер, запускаете программу интернет-трейдинга и выставляете заявку продать 100 акций по текущей цене. Акции Газпрома являются высоколиквидными, поэтому вы сразу же продадите (а кто-то у вас купит), затратив на это минимум времени. При этом акции ходовые (много заключается сделок), заявок как от продавцов, так и от покупателей много, поэтому есть возможность продать акции по максимально близкой к рыночной цене. Потери при продаже, соответственно, тоже минимальны. |

Индексы РТС , ММВБ и особенно ММВБ-10 включают в себя наиболее ликвидные акции российских эмитентов.

По показателю ликвидности акции разделяют на несколько категорий.

- Голубые фишки — не что иное, как акции с высокой ликвидностью, по которым ежедневно заключается большое количество денег и делается это часто.

- Акции 2 эшелона — менее ликвидные акции, менее «популярные» и «ходовые».

- Акции 3 эшелона — акции с низкой ликвидностью, сделки по которым могут происходить, например, всего раз в день или того реже.

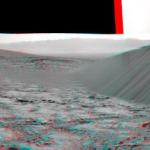

Ликвидность акций в наглядном виде

Выше представлены два графика, на которых наглядно видно ликвидность акций. На верхнем — котировки акций Газпрома, на нижнем — акции Балтинвестбанка. Длинные горизонтальные линии на нижнем графике свидетельствуют о том, что по этим акциям в эти периоды вообще не заключаются сделки. Это — акции с низкой ликвидностью. На верхнем же графике видна «дёрганная» кривая: цена постоянно изменяется, что говорит о большом числе сделок и высокой ликвидности.

На данный момент в рынке практически все ликвидные акции торгуются с премией к реальным активам баланса.

Но есть бумаги, которые имеют дисконт к реальным Чисты активам баланса. В основном это энергетический сектор, некогда очень сильно перепроданный на своих огромных инвестпрограммах и генерирующий из-за них убытки.

Одними из самых ликвидных акций сектора являются ФСК ЕЭС (Магистральные сети). Магистральные сети более прибыльные чем региональные. Если у МРСК Центре Чистая прибыль за год порядка 1,6 млрд.р, то у ФСК она в 40 раз выше… :)

ФСК ЕЭС имеет НОМИНАЛ 50к., Чистые активы баланса более 55к. на акцию. и при этом торгуется в рынке по 19-19,5к.! - в 3 раза дешевле реальных показателей!

Компания с очень хорошими показателями, наращивающая уже второй год подряд Чистую прибыль и выплачивает достаточно хорошие дивиденды акционерам торгуется в рынке по цене небольшого свечного заводика в предбанкротном состоянии (ниже НОМИНАЛА в 2,5 раза)! Номинал акций - это стоимость активов на момент создания предприятия на 1 акцию. А ФСК только за последние 3 года вложила в инвестпрограмму (увеличение мощностей, сетей) больше всей рыночной капитализации компании. Данная программа идет с 2007г.

Когда то ФСК ЕЭС работала в убыток, не платила дивиденды и вкладывала кучу денег в инвестпрограмму (которая сейчас подошла к концу) ее акции торговались в районе 0,36-0.48р.!, сейчас эти же акции можно купить за пол цены 0,19-0,195р. но компания уже работает с прибылью и платит дивы, которые на следующий год составляют более 15% от текущей стоимости ФСК в рынке. Если сравнивать с банковским депозитом, то это как минимум в 1,5 раза больше не считая роста курсовой стоимости акций за это время

.

Рейтинговое агентство Fitch Ratings сегодня пересмотрело прогноз по российскому энергетическому сектору с «негативного» на «стабильный» , говорится в материалах агентства.

Так же у ФСК есть и другие драйвера роста:

1. предполагаемые дивы за 2016г. от 0,025р до 0,03р.

, соответственно есть на чем проскочить до 0,25-0,3р. не останавливаясь.

2. Россети готовят допку префок 20% от УК для обмена на малодоходные, но очень дорого оцениваемые региональные сети принадлежащие ФСК

. Надеюсь все понимают, что после получения данного куша ФСК будет изымать большую часть дивов из Сетки... опять же пока официальная инфа не просочилась в СМИ. - это планка для котиров ФСК на ММВБ.

3. ФСК готовит к продаже пакет Интер РАО. но когда он будет реализован тоже пока инфы нет. А это примерно 70 млрд.р Чистой прибыли.

Какие дивы могут последовать после продажи данного пакета? Его стоимость превышает годовую Чистую прибыль ФСК ЕЭС

...

==================

Вот вам 3 реальных драйвера роста котировок ФСК ЕЭС и я думаю каждый из них способен дать примерно +50% к рыночной капитализации минимум... Учитывая, что рыночная капа в 3 раза ниже реальных ЧА

котировки могут дернуть ВВЕРХ и на ровном месте… Самая лучшая стратегия в данном случае просто купить на свои и забыть о наличии акций ФСК на какое-то время. Более недооцененных бумаг сейчас в рынке нет.

На сегодня торги закончились и у многих есть время чтоб посмотреть отчетность ФСК ЕЭС и сравнить с другими эмитентами...

Удачных инвестиций Господа Трейдеры!

Для любого рынка ликвидность непосредственно зависит от предоставляемых им возможностей для покупки или продажи определенного товара. На финансовых рынках в роли товара выступают торгуемые инструменты, а доступный для заключения сделок объем по ним и характеризует ликвидность. В случае с рынком форекс товаром выступает валюта и ее достаточные объемы для совершения торговых операций. Для рынка акций и фьючерсов в роли товара выступают соответствующие ценные бумаги.

Общее определение ликвидности

Под общим определением ликвидности принято понимать перевод активов в денежные знаки. Ликвидность на финансовых рынках характеризует возможность обмена товара по рыночной цене. Этот показатель напрямую взаимосвязан с объемом торгов: с количеством предлагаемого актива по рыночной цене.

Ликвидность на финансовых рынках в первую очередь характеризуется объемом, доступным для заключения сделок по текущей рыночной цене.

Ликвидность на финансовых рынках в течение дня распределяется неравномерно, что является следствием времени основной активности участников. В общем, в рамках одного дня, повышенная ликвидность характерна для следующих периодов:

- начало торговых сессий на основных для данного актива торговых площадках;

- после выхода важных новостей и публикации статистической информации;

- последние минут 30 работы основной торговой площадки.

Наиболее значительное падение ликвидности наблюдается непосредственно перед выходом ключевых новостей для данного торгового инструмента. При низкой ликвидности в случае попытки заключения сделки с помощью рыночного ордера часто могут возникать проскальзывания — сделка заключается по цене, которая хуже текущей рыночной. Это происходит так как для выполнения Вашей сделки по данной цене нет достаточного встречного предложения от других участников рынка.

На длительных интервалах существенное изменение в ликвидности инструмента может возникать в случае наличия сезонности для какого-либо инструмента (например, для товарных фьючерсов), при глобальном изменении каких-либо фундаментальных факторов, оказывающих влияние на данный инструмент, а также в результате любых других причин, следствием которых является потеря интереса к данному активу со сторон большого количества участников торгов.

Ликвидность на рынке форекс

Для рынка форекс, где товаром выступают сами деньги, ликвидность следует трактовать как характеристику возможности по совершению операций с валютами, отличающимися от валюты счета.

Одна из особенностей форекс заключается в том, что на рынке оборачивается очень значительная денежная масса, поэтому объемы сделок по текущей рыночной цене ограничены часто только возможностями самого трейдера. Высокий уровень ликвидности обеспечивает практически для каждого участника рынка возможность закрыть сделку или открыть новую позицию в любом объеме. При этом внебиржевой характер форекс (нет одной общей площадки для проведения торгов) не позволяет получить каких-либо достоверных точных данных по доступному объему.

Также следует отметить, что рынок форекс является внебиржевым и позволяет вести торговлю круглосуточно пять дней в неделю. Высокая ликвидность в сочетании с доступностью и простотой выхода на данный рынок делают его привлекательным не только для профессионалов, но и для начинающих трейдеров.

Рынок акций

На фондовом рынке ликвидность акций характеризуется возможностью трейдера быстро реализовать ценные бумаги и не понести при этом существенных потерь от его же влияния на цену. Другими словами, ликвидность характеризует какое количество акций Вы можете продать или купить по текущей рыночной цене.

Также при оценке ликвидности нужно учитывать временной фактор. В данном случае подразумевается время, за которое сделка может быть совершена по определенной цене или в рамках приемлемого диапазона цен. Этот фактор становится актуальным, когда размер необходимой сделки превышает объем предложения по текущей цене.

Заранее оценить ликвидность на рынке акций довольно просто. По биржевым торгам есть достоверная информация по объему и волатильности каждого инструмента. На основании этих данных можно сделать соответствующие выводы о ликвидности. Особенностью рынка акций является очень широкий выбор торговых инструментов. Тут можно найти как очень ликвидные ценные бумаги, так и увидеть акции, по которым сложно заключить полноценную сделку даже с небольшим объемом.

Ликвидность фьючерсов

Для фьючерсного рынка характерна схожая с акциями ситуация в оценке ликвидности. Как и акции, фьючрсы торгуются на определенных регулируемых биржах, по ним доступна официальная достоверная информация о ходе торгов. Основные отличия и особенности, которые влияют на ликвидность фьючерсов, связаны с самой природой данного финансового инструмента.

Для фьючерсов характерно истечение сроков торговли определенным контрактом. Не смотря на то, что по каждому инструменту для торговли могут быть доступны сразу несколько контрактов с различным сроком истечения, основной объем торгов приходится обычно на 1 контракт. Он и будет обладать наибольшей ликвидностью. Чаще всего это контракт с ближайшим сроком исполнения, по которому еще доступно открытие новых сделок. Когда сроки приближаются к закрытию контракта, трейдеры постепенно переходят на торговлю следующими по очередности исполнения и, соответственно, увеличивается их ликвидность. Обычно основной переход ликвидности происходит за 3-5 дней до закрытия возможности открывать новые сделки по текущему контракту.

При оценке ликвидности на основе объема торгов по биржевым инструментам следует также учитывать волатильность инструмента (как изменяется цена за анализируемый период). Низкая волатильность с высоким объемом является признаком наиболее ликвидных активов. Но, при этом не стоит забывать, что для извлечения прибыли необходимо чтобы актив двигался. При выборе и анализе инструментов нужно исходить в первую очередь из своего стиля торговли, а после выбирать актив, который обладает достаточной ликвидностью и волатильностью.

На российском рынке голубых фишек, в отличии от западных бирж, не так уж и много. Если на Западе их количество переваливает за сотни, то в России едва наберется два десятка. Именно их стоимость и динамика котировок отражает общее положение экономики в стране. А так как экономика в стране довольно неустойчивая, то и список компаний, попадающих под определение «голубые фишки» можно сказать довольно условный.

Для того, чтобы причислить компанию под критерий голубых фишек, она должна обладать рядом характеристик.

А именно:

Высокая ликвидность бумаг. Под этим критерием подразумевается большой объем торгов на фондовой бирже. И причем ежедневно. Т.е. постоянный баланс спроса и предложений на рынке.

Высокая капитализация, а именно стоимость компании по рыночным ценам. Такие компании более стабильны, и наименее подвержены негативным ситуациям в экономике в стране, по сравнению с более мелкими компаниями.

Стабильное развитие компании. Обусловлено постоянным ростом ее капитализации, прибыли. Отсутствие резких изменений стоимости котировок, без сильных просадок. Рост стоимости акций происходит не за счет спекулятивных сделок, а за счет роста фундаментальных показателей: выручки, прибыли, снижения издержек, расширения бизнеса.

Индекс голубых фишек ММВБ

На Московской бирже ведется индекс голубых фишек. Он является индикатором рынка по наиболее ликвидным российским акциям. В индекс входит 15 наиболее ликвидных российских компаний. Состав индекса пересматривается раз в 3 месяца.

На данный момент в индекс входят следующие компании:

К слову сказать не всегда компании, входящие в индекс возглавляют рейтинг ликвидности.

Список наиболее ликвидных акций на ММВБ

Для того чтобы узнать список наиболее ликвидных акций, торгующихся на московской бирже, не обязательно смотреть индекс голубых фишек. Достаточно отфильтровать акции по обороту, т.е. какой денежный объем приходился на ту или иную акцию за день. Как правило, он практически полностью отображает картину по наиболее ликвидным компаниям и не меняется. Иногда компании могут находится то выше, то ниже в рейтинге. Но обычно 30 наиболее ликвидных акций — практически всегда одни и те же.

Вот как выглядит картина на текущий момент по 30 наиболее ликвидным бумагам за день.

Колонка оборот, отображает объем торгов по данным бумагам в рублевом выражении. Т.е. по Сбербанку произошло сделок купли-продажи более чем на 8 млрд. рублей за день. А по ЧТПЗ — всего 36 млн. рублей.

Как вы понимаете все компании, находящиеся ниже — имеют дневной оборот сделок в несколько раз меньше, чем выше представленные. Но многим даже нет абсолютно никаких сделок. Другие торгуются в пределах 1-3 миллионов в день. Это капля в море, по сравнению с голубыми фишками.

Пример торгового оборота акций компаний, находящихся в конце списка ликвидности.

Именно с торговли голубыми фишками начинают практически все новички. Все крупные инвесторы, инвестиционные фонды, банки также в своем портфеле держать подобные бумаги. И причин тут несколько. , стабильность компаний, более низкие риски и более предсказуемые движения котировок, по сравнению с акциями второго и третьих эшелонов.